Quel est le rôle du TEG dans un rachat de crédit et comment éviter les pièges en 2025 ?

- TAEG révélateur : comprendre le vrai coût du rachat

- Pourquoi le TAEG domine le choix d’un regroupement ?

- TAEG vs taux d’usure en 2025 : seuils à connaître

- Pièges fréquents autour du TAEG à surveiller

- TAEG erroné : sanctions et recours possibles

- Taux 2025 du rachat de crédit : où se situer face au TAEG ?

- Comment négocier un TAEG avantageux en 2025 ?

- Checklist anti-piège TAEG avant signature

- Étude express : TAEG idéal vs taux mis en avant

- Tirer profit du TAEG pour alléger ses mensualités

Le TAEG, ou taux annuel effectif global, est l’indicateur légal pour évaluer le coût réel d’un rachat de crédit. Il intègre taux nominal, frais, assurances et garanties, offrant une vision complète et comparable des offres. En 2025, il reste déterminant pour juger la compétitivité d’un financement, anticiper les pièges commerciaux, respecter le taux d’usure et négocier les meilleures conditions selon ses objectifs financiers.

TAEG révélateur : comprendre le vrai coût du rachat

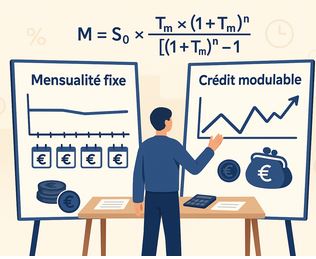

Le TAEG, ou taux annuel effectif global, traduit en un pourcentage annuel le coût complet d’un rachat de crédit. Contrairement au simple taux nominal, il intègre l’ensemble des frais imposés par le prêteur. Cela inclut non seulement les intérêts, mais aussi les frais de dossier, les primes d’assurance emprunteur, les honoraires éventuels de courtage, et parfois les garanties obligatoires.

Son rôle est de donner une vision transparente et comparable du coût réel du financement. Dans un rachat de crédit, où plusieurs dettes sont regroupées, le TAEG permet d’identifier rapidement si l’opération allège réellement la charge financière ou si le gain affiché repose sur un allongement de durée masquant une hausse du coût total. En 2025, les organismes sont tenus de calculer ce taux sur une base normalisée, mais les variations entre établissements demeurent importantes. Comprendre le TAEG, c’est éviter de se laisser séduire par des taux d’appel qui ne reflètent qu’une partie du coût final. C’est la clé d’une comparaison fiable.

Pourquoi le TAEG domine le choix d’un regroupement ?

Dans un rachat de crédit, de nombreux emprunteurs se focalisent sur la mensualité réduite. Pourtant, le véritable indicateur de compétitivité reste le TAEG. Ce taux unique condense la totalité des charges liées à l’opération et permet de comparer objectivement deux offres qui semblent similaires en surface. Par exemple, un taux nominal légèrement plus bas peut être accompagné de frais annexes qui font grimper le coût réel.

À l’inverse, une proposition avec un taux affiché plus élevé mais des frais réduits peut se révéler plus avantageuse. Le TAEG joue donc un rôle central dans la prise de décision, surtout lorsque les durées de remboursement sont longues. En 2025, dans un contexte de taux encore fluctuants, savoir l’interpréter aide à éviter les pièges commerciaux et à déceler les offres véritablement compétitives. C’est un outil stratégique, à condition de l’utiliser non comme un chiffre isolé, mais en lien avec ses objectifs financiers et sa capacité réelle de remboursement.

TAEG vs taux d’usure en 2025 : seuils à connaître

Le TAEG ne peut pas dépasser le taux d’usure fixé trimestriellement par la Banque de France. Ce plafond vise à protéger l’emprunteur contre des conditions jugées excessives. En 2025, les seuils ont été relevés plusieurs fois pour s’adapter à la hausse générale des taux. Chaque type de crédit possède son propre taux d’usure : crédits immobiliers à taux fixe ou variable, prêts à la consommation, regroupements de dettes.

Lors d’un rachat de crédit, le TAEG calculé par l’établissement doit donc être inférieur à ce seuil, sous peine de nullité du contrat ou de sanctions financières pour le prêteur. Ce contrôle est essentiel, car certains frais annexes ou assurances obligatoires peuvent faire grimper le TAEG au-delà de la limite légale. L’emprunteur averti doit donc toujours vérifier cette donnée avant signature, d’autant que les marges sont parfois serrées lorsque la durée est longue et que le profil de risque est jugé moyen ou élevé. Connaître le taux d’usure exact du trimestre évite toute mauvaise surprise.

Pièges fréquents autour du TAEG à surveiller

Plusieurs écueils peuvent rendre la lecture du TAEG trompeuse. L’un des plus fréquents est l’omission de certains frais obligatoires dans son calcul, notamment ceux liés à une assurance groupe imposée ou à une garantie hypothécaire. Une autre source d’erreur réside dans la base de calcul : certains prêteurs utilisent encore l’année lombarde (360 jours) au lieu de l’année civile (365 jours), ce qui peut modifier le résultat final.

Les frais de courtage ou de notaire, lorsqu’ils sont payés en dehors du prêt mais imposés pour sa mise en place, devraient être intégrés au TAEG. De même, un différé de remboursement, souvent présenté comme un avantage, peut artificiellement réduire le TAEG apparent alors que le coût global augmente. La vigilance consiste donc à demander un détail complet de chaque poste inclus dans le calcul, afin de s’assurer que rien n’a été omis ou minoré. Un TAEG bien calculé est le reflet exact du coût total supporté par l’emprunteur.

TAEG erroné : sanctions et recours possibles

Lorsqu’un TAEG est mal calculé ou inexact, les conséquences juridiques peuvent être lourdes pour le prêteur. En droit français, une erreur significative peut entraîner la substitution du taux contractuel par le taux d’intérêt légal, souvent bien inférieur. Cela se traduit par une baisse des intérêts dus et, parfois, par un remboursement partiel à l’emprunteur. Les recours sont multiples : contestation amiable directement auprès de l’établissement, saisine du médiateur bancaire ou action en justice devant le tribunal judiciaire.

Il est recommandé d’agir rapidement, car la prescription pour ce type de litige est généralement de cinq ans à compter de la découverte de l’erreur. Des experts indépendants ou des avocats spécialisés peuvent réaliser un audit du contrat pour identifier les irrégularités. En 2025, avec la multiplication des opérations de rachat de crédit, ces litiges restent fréquents, notamment sur les frais d’assurance ou de garantie. Vérifier la conformité du TAEG n’est pas seulement un acte de prudence, mais une réelle protection financière.

Taux 2025 du rachat de crédit : où se situer face au TAEG ?

En 2025, les taux pratiqués pour les rachats de crédit varient selon le profil de l’emprunteur, le type de dettes regroupées et la durée de remboursement. Un rachat à dominante immobilière bénéficiera généralement de conditions plus basses qu’un regroupement intégralement composé de crédits à la consommation. Pourtant, c’est le TAEG qui révèle si le coût global reste compétitif. Même avec un taux nominal attractif, l’ajout de frais de dossier élevés ou d’une assurance onéreuse peut alourdir considérablement la facture finale.

Les emprunteurs doivent donc comparer non seulement le taux affiché, mais également l’écart avec le TAEG, qui sert d’indicateur de transparence. Un écart trop important doit alerter : il révèle souvent la présence de coûts annexes non négligeables. En analysant les offres du marché et en les confrontant aux taux moyens publiés, il devient possible de négocier ou de demander un alignement. Ainsi, le TAEG reste la référence absolue pour juger de la compétitivité réelle d’un rachat en 2025.

Comment négocier un TAEG avantageux en 2025 ?

La négociation du TAEG repose sur plusieurs leviers. Un dossier solide, avec revenus stables et gestion saine des comptes, rassure le prêteur et permet d’obtenir un meilleur taux global. L’assurance emprunteur est un poste clé : choisir une délégation d’assurance plutôt qu’une assurance groupe peut réduire significativement le TAEG. De même, éviter certaines garanties coûteuses ou opter pour des frais de dossier réduits allège le coût total.

En 2025, la concurrence entre banques et courtiers reste un atout : multiplier les simulations et jouer sur la mise en concurrence peut faire baisser le TAEG final. Les emprunteurs disposant d’une bonne capacité de remboursement peuvent aussi négocier la suppression des indemnités de remboursement anticipé, ce qui réduit le coût potentiel en cas de remboursement plus rapide. Enfin, faire vérifier les calculs par un professionnel avant signature permet d’éviter d’accepter un TAEG artificiellement gonflé par des frais non justifiés.

Checklist anti-piège TAEG avant signature

Avant de signer un rachat de crédit, quelques vérifications s’imposent pour éviter les mauvaises surprises. D’abord, demander le détail du calcul du TAEG : il doit intégrer tous les frais obligatoires. Ensuite, vérifier que la base de calcul utilisée est bien l’année civile, et non l’année lombarde. Comparer le TAEG avec le taux nominal permet de repérer d’éventuels écarts excessifs révélant des coûts cachés.

Confirmer que le TAEG reste inférieur au taux d’usure du trimestre est une sécurité légale. Évaluer le coût de l’assurance emprunteur et envisager une délégation si elle est moins chère. S’assurer également que les frais de courtage, de garantie ou de notaire sont inclus lorsqu’ils sont imposés. Enfin, effectuer plusieurs simulations avec durées et montants différents permet d’identifier la configuration la plus économique. Cette checklist, appliquée avec rigueur, transforme le TAEG en outil fiable et non en piège marketing. C’est une étape incontournable avant tout engagement.

Étude express : TAEG idéal vs taux mis en avant

Les campagnes publicitaires de rachat de crédit mettent souvent en avant un taux nominal très attractif, mais rarement le TAEG complet. Prenons un exemple : un rachat de 100 000 € sur 15 ans affiché à 4 % nominal peut sembler intéressant. Pourtant, avec 3 000 € de frais de dossier, 1 500 € de garantie et une assurance emprunteur à 0,35 %, le TAEG grimpe rapidement au-delà de 5 %. Inversement, une autre offre à 4,2 % nominal, mais avec frais réduits et assurance moins chère, peut aboutir à un TAEG plus bas. Cette comparaison chiffrée montre que le taux mis en avant n’est qu’un élément de la décision. En 2025, avec des taux en légère baisse par rapport à l’année précédente, les écarts entre nominal et TAEG peuvent se resserrer, mais il reste essentiel de calculer le coût complet. L’« idéal » est une combinaison équilibrée : taux compétitif, frais maîtrisés et assurance adaptée au profil.

Tirer profit du TAEG pour alléger ses mensualités

Un TAEG bien négocié permet non seulement de réduire le coût global, mais aussi d’optimiser ses mensualités. En jouant sur la durée de remboursement, il est possible de trouver un équilibre entre baisse de charge mensuelle et maîtrise du coût total. Par exemple, allonger la durée réduit le montant à payer chaque mois, mais augmente le nombre d’échéances et donc le coût des intérêts.

Un TAEG compétitif permet de limiter cet effet, car chaque point de pourcentage gagné se traduit par des économies substantielles sur la durée. En 2025, la tendance est à la personnalisation : les établissements proposent des ajustements fins, comme le choix du rythme de remboursement ou l’intégration d’options de modulation. Utiliser le TAEG comme indicateur principal dans ces arbitrages garantit de ne pas sacrifier la rentabilité globale au profit d’un simple confort temporaire. C’est un outil stratégique pour concilier objectifs budgétaires immédiats et vision financière à long terme.

Simuler mon regroupement de prêt

Je simule