Procédure de surendettement en 2025 : étapes, protections légales et issues possibles

a

📊 Chiffres clés 2026 — Surendettement

- Dépôts annuels : ~130 000 dossiers

- Taux de recevabilité : 75 %

- Durée d’un moratoire : 12 à 24 mois

- Durée d’un plan : jusqu’à 7 ans

- Effacements totaux : ~20 % des dossiers

- Durée FICP : 5 à 7 ans

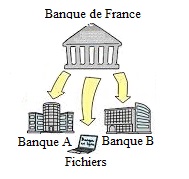

Le dépôt d’un dossier de surendettement à la Banque de France ouvre un cadre juridique très protecteur. En 2026, cette procédure sécurise les ménages fragilisés en encadrant strictement l’action des créanciers. Dès la recevabilité, un moratoire suspend les prélèvements liés aux dettes visées. La Commission analyse ensuite chaque créance et chaque revenu pour construire une solution réaliste : plan de remboursement, réaménagement ou effacement. La procédure inclut également un volet social avec les acteurs locaux. Le fichage FICP limite l’accès au crédit mais protège aussi contre une nouvelle dérive. L’objectif central reste la stabilisation durable du budget.

Dépôt du dossier : déclenchement des protections légales

Le dépôt d’un dossier marque un tournant décisif dans un parcours de surendettement. Le débiteur remet un formulaire complet à la Banque de France, avec pièces justificatives. La date de dépôt sert de point de départ pour de nombreuses protections prévues par le Code de la consommation. Les créanciers reçoivent ensuite une information officielle sur l’existence de la procédure. Cette étape rappelle que le dossier suit désormais un cadre légal précis.

La procédure vise d’abord à stopper la dégradation de la situation. La personne évite de nouvelles relances agressives et des échéances ingérables. La démarche ne règle pas immédiatement les dettes, mais elle change le rapport de force. Le débiteur bénéficie alors d’un statut reconnu et d’un traitement encadré par une autorité publique indépendante. Ce socle juridique prépare la suite de l’instruction et limite les décisions prises sous la pression de l’urgence.

Analyse financière : comment la Commission établit le diagnostic ?

Après le dépôt, les équipes de la Banque de France examinent l’ensemble du dossier. La Commission recense chaque dette avec son montant, son taux et son échéance. Elle distingue les créances liées au logement, aux charges courantes et aux crédits à la consommation. Cette analyse prend aussi en compte les éventuels impayés fiscaux et les dettes professionnelles. En parallèle, elle détaille les revenus stables et les aides sociales.

La Commission calcule ensuite un budget réaliste pour le foyer. Elle retient un reste à vivre tenant compte de la composition familiale et du coût local de la vie. En 2026, les pratiques d’analyse s’appuient sur des barèmes internes actualisés et sur l’expérience de milliers de dossiers traités chaque année. Ce diagnostic sert de base à toute décision ultérieure. Il évite les solutions théoriques déconnectées du quotidien du ménage.

Moratoire immédiat : la suspension totale des prélèvements

Dès que le dossier obtient la recevabilité, un moratoire s’applique. La procédure suspend les prélèvements liés aux dettes visées par le dossier. Crédits, découverts, relances d’huissiers perdent alors toute efficacité immédiate. Les banques ne peuvent plus prélever automatiquement des mensualités sur le compte principal du débiteur. Cette pause juridique brise la spirale des agios et des frais cumulés.

Le moratoire offre un espace de respiration au foyer concerné. La personne peut de nouveau régler ses dépenses vitales, comme le loyer ou l’alimentation. Cette période sert aussi à rétablir un minimum de visibilité budgétaire. La durée de ce gel suit les règles fixées par la Commission et couvre toute la phase d’examen, puis la mise en place des mesures décidées. Le moratoire ne résout pas le passé, mais il évite un effondrement immédiat.

Solutions proposées : réorganisation, allongement ou effacement

Après l’analyse, la Commission structure une réponse adaptée au profil du ménage. Elle combine différents leviers pour rétablir un équilibre financier durable. En 2026, les solutions privilégient la viabilité du plan et la protection du minimum vital. Les grandes familles de mesures restent stables, mais la mise en œuvre gagne en finesse. La Commission peut ainsi proposer :

- un plan conventionnel qui réorganise les remboursements avec des mensualités supportables ;

- un réaménagement plus contraint avec allongement marqué des durées de crédit ;

- un effacement partiel ou total, lorsque aucune autre option ne reste réaliste.

La durée maximale des plans reste généralement limitée à plusieurs années afin de ne pas figer le ménage dans une situation interminable. Chaque solution s’accompagne d’obligations précises, mais aussi de garde-fous pour préserver la dignité du débiteur.

Décisions de la Commission : quels droits restent aux créanciers ?

Les décisions de la Commission encadrent strictement l’action des créanciers. Ceux-ci conservent un droit à l’information et peuvent transmettre leurs observations. Ils ne peuvent toutefois plus exiger des paiements supérieurs aux montants fixés par les mesures de traitement. Les procédures judiciaires individuelles perdent en impact, car la décision collective prime.

La Commission impose un cadre unique à tous les organismes concernés. Cette centralisation évite la multiplication de démarches isolées et de pressions contradictoires. Les créanciers doivent respecter les délais, les remises de dettes et les rééchelonnements décidés, même si ces choix réduisent leurs récupérations. Le rapport de force se rééquilibre ainsi en faveur du ménage en difficulté. Le débat porte alors sur la solvabilité réelle, non sur la capacité à supporter la pression.

Effacement des dettes : critères d’accès en 2026

L’effacement des dettes s’adresse aux situations les plus dégradées. La Commission retient cette option lorsque les revenus ne couvrent plus aucun remboursement crédible. En 2026, elle réserve l’effacement aux dossiers considérés comme irrémédiablement compromis, après examen précis des perspectives d’évolution. L’âge, la santé, la stabilité des ressources et la charge familiale entrent dans l’appréciation.

L’effacement peut concerner une partie importante des crédits à la consommation. Les dettes alimentaires, pénales ou certaines dettes fiscales échappent cependant à ce mécanisme. La décision entraîne une inscription au FICP pour une durée pouvant atteindre plusieurs années, selon la nature de la mesure. Le budget du foyer gagne une liberté réelle, mais l’accès au crédit devient très limité. Cette voie ne constitue donc pas un effacement sans contrepartie.

Fichage FICP : impacts réels sur la vie bancaire

Le fichage au FICP accompagne presque toujours les mesures de surendettement. La Banque de France signale aux établissements financiers la présence d’un incident ou d’un plan. Ce signal bloque l’octroi de nouveaux crédits pendant toute la durée de la mesure. La personne ne peut plus multiplier les emprunts pour compenser un budget déséquilibré.

Le fichage modifie aussi la relation avec la banque principale. Certains moyens de paiement subissent des restrictions, comme les cartes à débit différé. En pratique, l’inscription au FICP s’étale généralement entre cinq et sept ans, selon le type de procédure et le respect des engagements. La levée intervient ensuite automatiquement, sans démarche spécifique. Le fichage joue donc un rôle de frein, mais aussi de protection contre de nouvelles dérives.

Coordination sociale : quelles aides mobilisées en parallèle ?

Le traitement du surendettement dépasse la seule dimension financière. La Commission repère les situations de grande précarité et alerte les acteurs sociaux compétents. Les services sociaux départementaux, les centres communaux d’action sociale et les associations de terrain interviennent alors. Cette coordination permet d’agir sur le logement, la santé, l’ouverture de droits et l’accès à l’information. Le but consiste à stabiliser la situation globale du ménage.

Les travailleurs sociaux accompagnent les démarches administratives et orientent vers les aides adaptées. Ils soutiennent également la personne dans les moments de découragement. En 2026, cette coopération entre Banque de France, collectivités locales et réseaux associatifs constitue un pilier du traitement durable du surendettement. La réponse ne se limite plus aux chiffres d’un tableau, elle tient compte de la réalité quotidienne. Cette approche globale réduit fortement le risque de rupture sociale irréversible.

Issue positive : comment se clôture un parcours de surendettement ?

Une issue positive prend plusieurs formes selon la mesure retenue. Le ménage peut terminer un plan de remboursement dans les délais prévus. Il peut aussi atteindre la fin d’un moratoire sans nouvel endettement significatif. Dans chaque cas, la Commission constate la bonne exécution des décisions et clôt officiellement le dossier. Cette étape marque la fin du cadre contraignant.

La levée du fichage FICP suit cette clôture. Le foyer retrouve progressivement un accès normal aux services bancaires. La banque réévalue alors le profil du client et peut proposer des produits mieux adaptés. La période post-procédure nécessite toutefois une vigilance renforcée sur le budget, car les anciens réflexes réapparaissent parfois. Une sortie réussie se mesure donc à la stabilité retrouvée, non au seul effacement des dettes.

Prévenir la rechute : outils utiles après la procédure

La prévention de la récidive constitue un enjeu majeur après un épisode de surendettement. Le ménage doit consolider de nouvelles habitudes budgétaires. En 2026, de nombreux acteurs publics et associatifs proposent des ateliers et des accompagnements dédiés. Ces dispositifs renforcent les compétences financières de base.

Plusieurs outils pratiques aident au quotidien :

- un budget mensuel détaillé avec suivi systématique des dépenses essentielles ;

- des alertes bancaires par SMS ou application pour anticiper les découverts ;

- une épargne de précaution progressive, même modeste, pour absorber les imprévus ;

- un recours prudent au crédit, limité aux projets clairement identifiés.

Ces leviers transforment l’expérience du surendettement en point d’appui pour une gestion plus maîtrisée de l’argent. La personne passe d’une logique de réaction permanente à une logique d’anticipation. Cette évolution réduit fortement le risque de nouvelle procédure devant la Commission.

💡 Bon à savoir : En France, près de 9 dossiers sur 10 déposés aboutissent à une solution protectrice : plan, réaménagement ou effacement. La clé d’une issue durable repose ensuite sur un accompagnement social et une gestion budgétaire stabilisée. La date de dépôt devient le point de référence pour toute la procédure : protections, analyse, moratoire, décisions.

Simuler mon regroupement de prêt

Je simule