Rachat de crédit et taux en France : Banque Intesa France, SA

- Produits et Services de la Banque Intesa

- Les offres de crédits de la banque Palatine

- La caisse d’Epargne et le rachat de crédit

L’histoire de cette banque remonte dans le 16e siècle en Italie lorsque sept Turinois ont créé la Compagnia di San Paolo, une institution qui œuvre pour la cause des défavorisés. Au fil des siècles, elle est devenue un grand groupe bancaire deuxième en Italie. Son agence succursale INTESA France sise à Paris proposait des services tels que l’ouverture d’un compte bancaire avec chèque, la carte bleue et visa avec retrait de billets, le prêt immobilier et des conseils pour l’épargne personnelle de ses clients.

Produits et Services de la Banque Intesa

Produits Bancaires :

- Comptes courants

- Comptes d’épargne

- Comptes dédiés aux entreprises

Services de Crédit :

- Crédits immobiliers

- Crédits à la consommation

- Prêts personnels

- Crédits renouvelables

Services en Ligne :

- Banking en ligne

- Applications mobiles pour la gestion des comptes

- Alertes et notifications

Services d’Investissement :

- Conseils en investissement

- Produits d’investissement tels que les fonds communs de placement et les actions

- Services de gestion de patrimoine

Services d’Assurance :

- Assurances vie

- Assurances habitation

- Assurances auto

Les offres de crédits de la Banque Palatine

Cette banque, filiale du groupe BPCE depuis 2009, dispose d’une cinquantaine d’agences et s’articule principalement autour du financement des sociétés de taille intermédiaire, des professionnels de l’immobilier, et des clients privés.

Services et Produits Financiers :

- Comptes courants

- Crédit immobilier

- Placements financiers

- Produits d’épargne : PEL, CEL, livret A, LDDS, livret jeune, compte sur livret etc.

- Prêt à la consommation

La Banque Palatine établit des solutions de financement adaptées à l’achat d’une résidence principale ou secondaire et établit la durée du remboursement du crédit en fonction des objectifs de ses clients, qu’ils soient des entreprises, des dirigeants, ou des particuliers.

Optimisation Fiscale :

Elle accompagne également ses clients dans l’optimisation du cadre fiscal pour les futurs loyers (IR/IS) et conseille efficacement sur la gestion du patrimoine et le financement immobilier.

Conseils et Informations :

Il est conseillé de demander conseil auprès de l’agence ou de contacter le site pour obtenir des informations précises et actualisées sur les différents services et offres disponibles.

La Caisse d’Epargne et le rachat de crédit

La Caisse d’Épargne, membre du groupe BPCE, propose des solutions de rachat de crédit permettant aux emprunteurs de regrouper leurs dettes à la consommation et l’accès a une trésorerie en plus éventuelle. Ce dispositif financier vise à simplifier la gestion des remboursements en consolidant divers prêts en un seul, avec une mensualité unique adaptée à la capacité de remboursement du souscripteur et une durée de crédit généralement plus longue.

Caractéristiques du rachat de crédit :

Le rachat de crédit à la Caisse d’Épargne permet de bénéficier d’un taux d’intérêt potentiellement plus bas, et offre la possibilité d’intégrer un complément de financement pour un nouveau projet. Ce prêt consolidé présente un taux d’intérêt fixe, avec une échéance s’étendant de 4 à 120 mois, et une mensualité en adéquation avec les revenus du souscripteur.

Avantages et Flexibilité :

Les emprunteurs ont la possibilité de reporter la mensualité deux fois par an et peuvent bénéficier d’une certaine économie grâce à la révision du taux d’intérêt. Pour explorer les possibilités de refinancement, il est conseillé de contacter un conseiller de la banque pour effectuer une simulation précise.

Comparaison et Simulation :

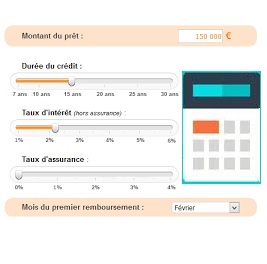

Étant donné que les taux d’intérêt, les frais annexes et les modalités de remboursement peuvent varier d’une banque à l’autre, il est crucial de réaliser des simulations avant de s’engager. Une différence, même minime, dans le taux ou la durée de remboursement peut avoir un impact significatif sur le coût total du rachat. Le simulateur disponible sur ce site permet aux candidats de vérifier rapidement leur éligibilité et d’obtenir une première estimation de leur regroupement de dettes à la consommation.

Simuler mon regroupement de prêt

Je simule